| 【产业观察】半导体研究报告:半导体设备国产化势不可挡 |

| 发布时间:2020-05-07 19:08:42| 浏览次数: |

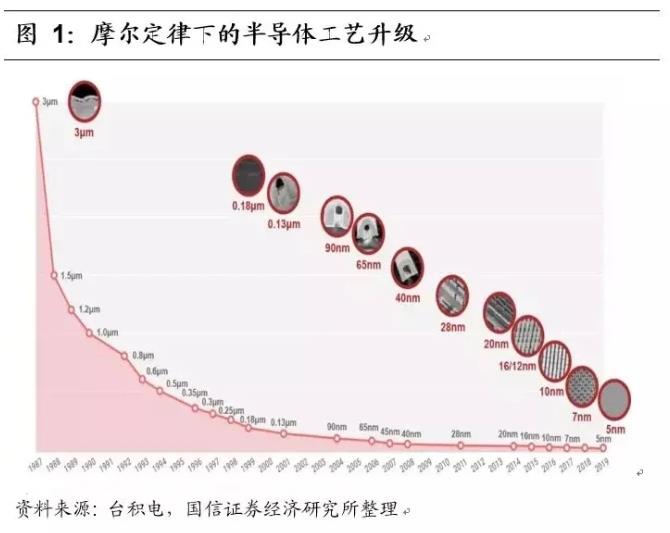

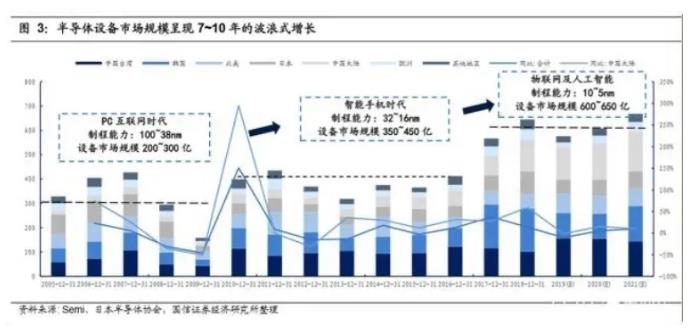

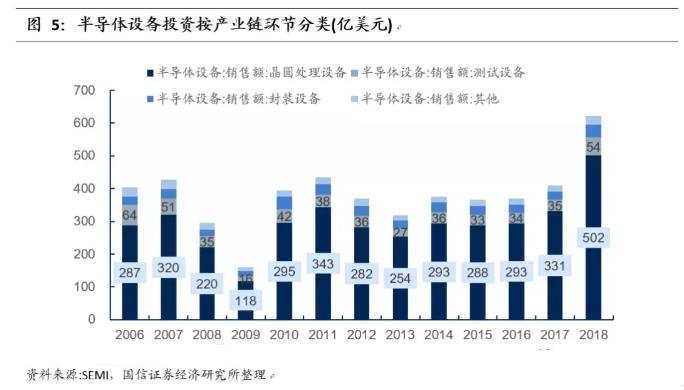

科技进步推动设备投资台阶式上升 1、半导体设备是半导体产业进步的核心发动机 作为半导体产业的发动机,半导体设备是半导体技术迭代的基石。大型制造业的发展都需要其产业设备的发展推动,半导体产业也是如此。踏着晶体管集成度约18个月翻番的摩尔定律旋律。半导体工艺从上世纪70-80年代的3-10微米,发展至目前最先进的7nm制程,设备的进步起着至关重要的基石作用。 集成电路制造工艺复杂,所需设备种类广泛,设备精密度要求高。集成电路的制作是将在EDA软件上设计好电路图制作成掩模(Mask),然后通过众多复杂的工艺,像搭积木一般,一层一层构建在硅晶圆之上,形成裸芯片,然后进行封装测试,成为成品。整个制造流程大约涉及到300-400道工序,半导体材料、设备和洁净工程等上游产业链作为重要支撑。   2、在新一轮科技创新推动下,半导体设备产业迎来加速增长 2000年以来全球设备市场发展趋势回顾: PC电脑联网时代(2000-2009):全球顶尖芯片制程能力在100~38nm,半导体制程设备行业的市场规模位于 200~300 亿美元/年的平均水平。 智能手机移动互联网时代(2010-2017): 全球顶尖芯片制程能力在32~16nm,半导体制程设备行业的市场规模上升到 350~400 亿美元/年的平均线上。

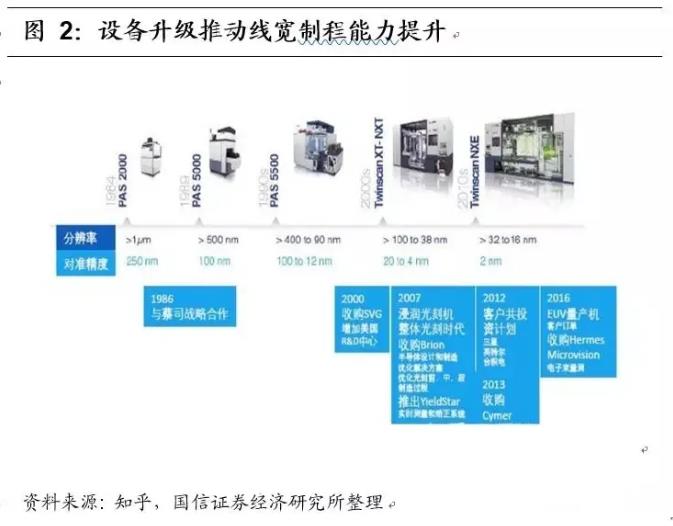

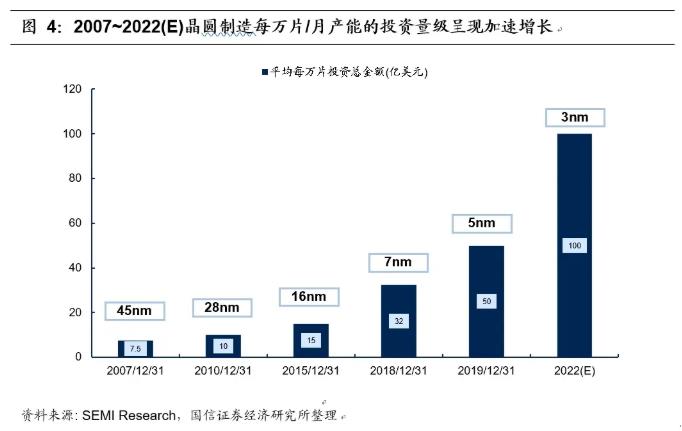

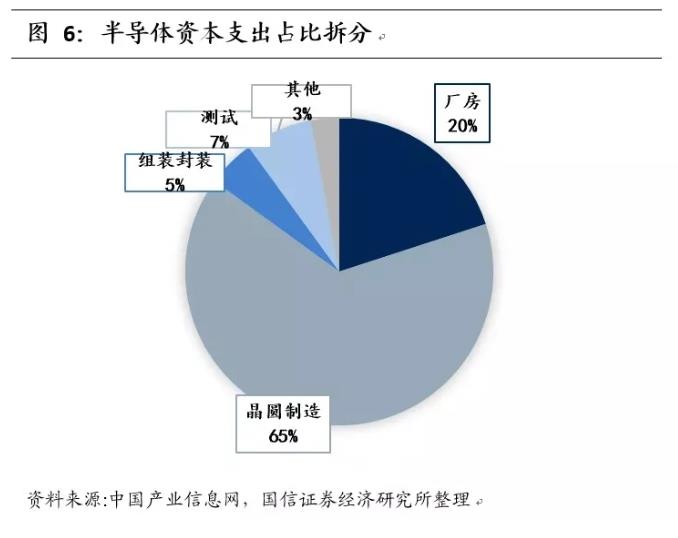

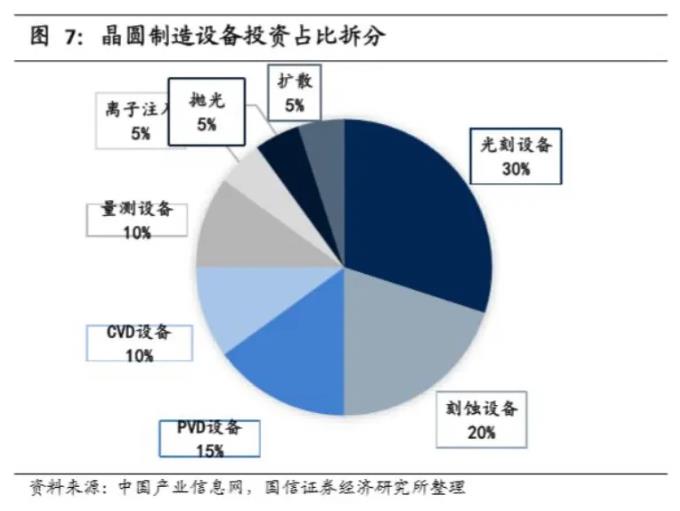

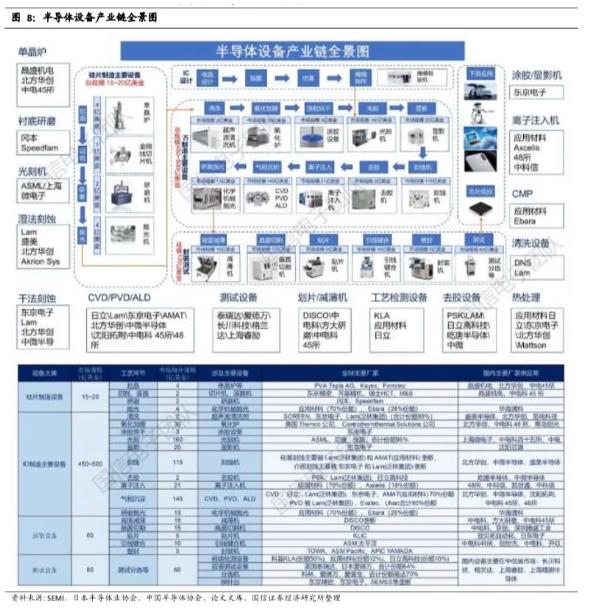

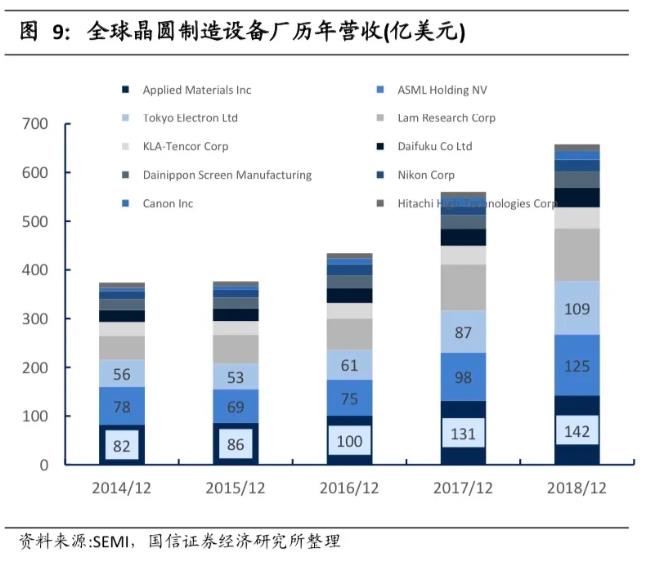

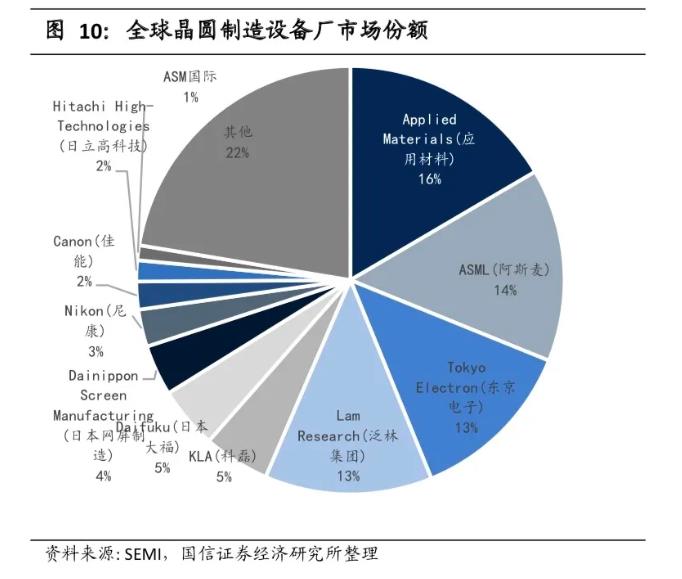

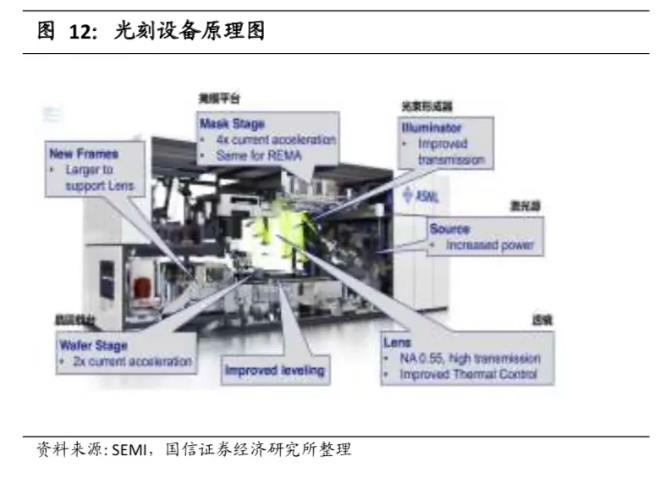

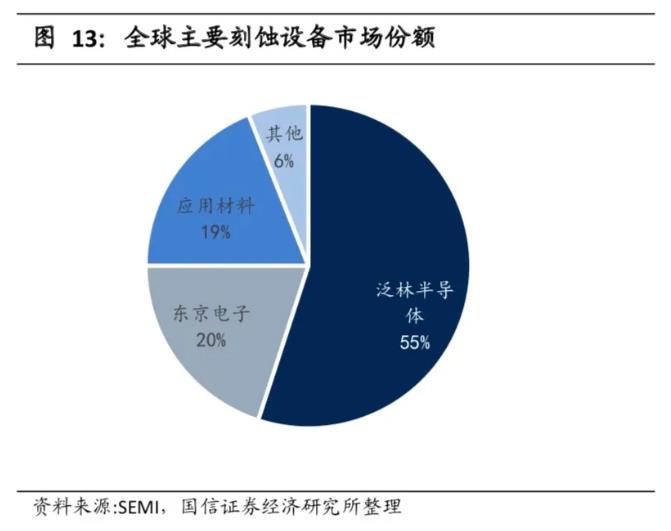

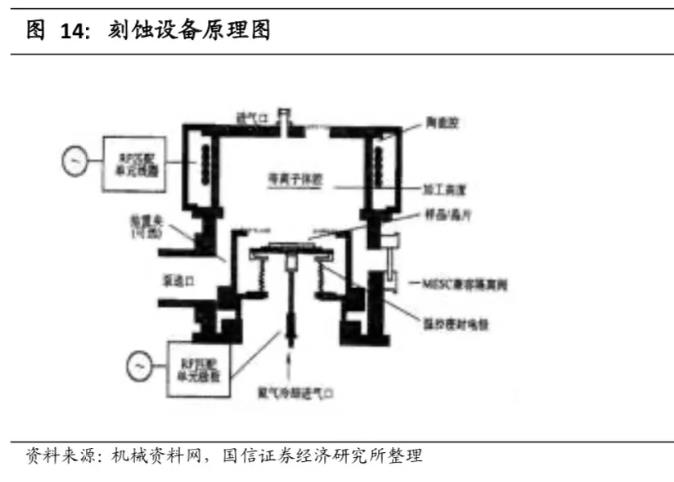

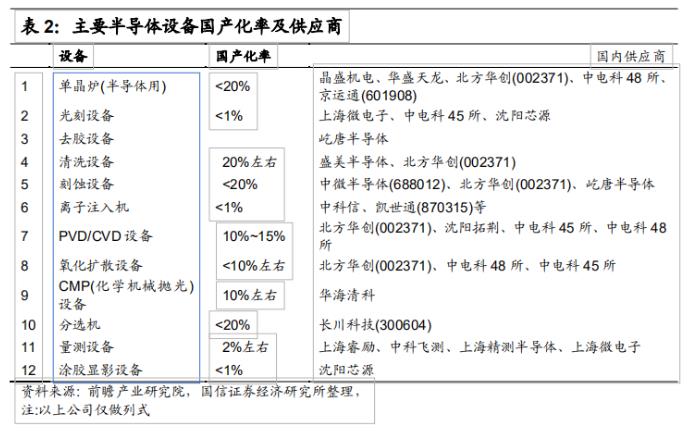

3、工艺制程世代升级催化新一代半导体制程设备,投资规模逐级提升 先进制程对设备需求显现日益加速增长。半导体技术制程随着摩尔定律的节奏而进步,每更新一代工艺制程,则需更新一代更为先进的制程设备。以台积电为例,每个节点的投资额迅速攀升,其中 16nm制程 1万片/月产能投资 15亿美元,7nm制 程 1万片/月产能投资估计 30亿美元,5nm制程1万片/月产能投资估计 50亿美元,而3nm 则预估需要100亿美元。  4、拆分细分半导体设备投资占比,光刻、沉积、刻蚀和清洗等投资占比较高 根据SEMI历史数据,按照产业链上下游来看晶圆制造及处理设备类投资金额最大,占总设备投资的81%;封测环节设备投资约占总设备投资的15%,晶圆制造及处理设备为半导体行业中固定资产的核心。 晶圆制造设备投资中主要分为光刻机、刻蚀机、薄膜设备、扩散\离子注入设备、湿法设备、过程检测等六大类设备,其中光刻、刻蚀和薄膜沉积设备等占比较高,光刻机约占总体设备销售额的30%,刻蚀约占20%,薄膜沉积设备约占25%(PVD 15%、CVD 10%)。    全球半导体设备海外公司寡头垄断 1、半导体设备产业链全景图  2、全球半导体设备市场集中度较高, 主要设备龙头CR4达57% 主要核心设备领域仍然海外厂商主导,2018年全球半导体设备厂商CR4达到57%,CR10 达到78%,市场集中度相对较高。国内设备厂家在单晶炉、刻蚀、沉积、划片、减薄等环节实现逐步突破,多个中高端产业链环节依赖国外进口。   3、细分环节核心设备均被海外公司寡头垄断 光刻机市场规模约160亿美元,3大龙头拥有95%市场。国外EUV光刻机龙头为 ASML、尼康、佳能等,ASML为龙头已能够实现前道5nm光刻。上海微电子是国内顶尖的光刻机制造商,公司封装光刻机国内市占率80%,全球40%,光刻机实现90nm制程,并有望延伸至65nm和45nm,公司承担多个国家重大科技专项及02专项任务。   刻蚀设备市场规模约115亿美金,海外前3大供应商拥有94%市场份额在半导体制造中有两种基本的刻蚀工艺:湿法腐蚀和干法刻蚀,目前全球主流刻蚀工艺为干法刻蚀。 在湿法刻蚀中,液体化学试剂以化学方式去除硅片表面的材料。湿法腐蚀一般只是用在尺寸较大的情况下(大于3微米)。干法刻蚀是把硅片表面曝露于气态中产生的等离子体,等离子体通过光刻胶中开出的窗口,与硅片发生物理或化学反应,从而去掉曝露的表面材料。

薄膜设备(气象沉积) 市场规模约145亿美金。CVD 主要厂商为日立、Lam(泛林集团)、TEL(东京电子)、AMAT(应用材料) 等占据超70%的市场。PVD 被AMAT(应用材料)、Evatec、Ulvac占据90%市场份额。国内厂商北方华创实现28nm PVD设备的突破,封装设备国产PVD市占率接近70%。CVD中的MOCVD是目前中微半导体已取得重要突破,目前已有20%的国产化率。

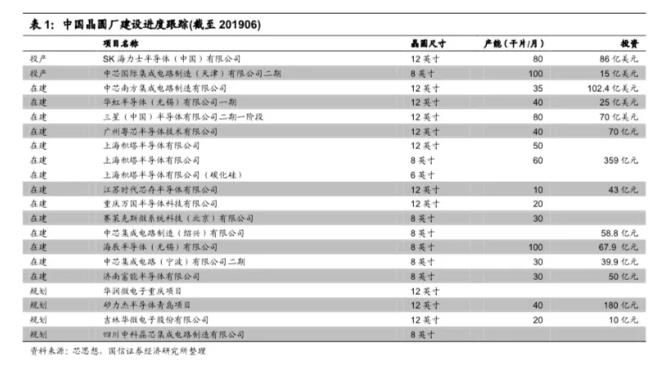

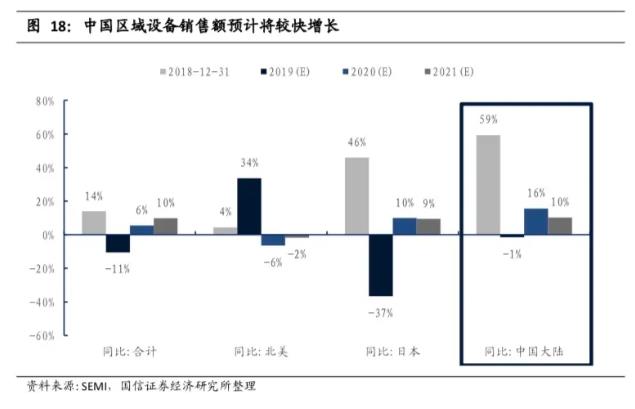

显影设备:全球核心供应商为TEL(东京电子) ,目前国内沈阳芯源有中低端产品。 离子注入机:AMAT(应用材料) 拥有约70%以上的市场,Axcelis Technologies拥有18%市场份额,前三家包揽97%市场份额。目前国内只有凯世通和中科信有离子注入机的研发生产能力,17年凯世通已经销售太阳能离子注入机15台。 清洗设备:主要设备厂商SCREEN、东京电子、LAM合计占比88%,目前国内的盛美半导体的SAPS产品已经进入一流半导体制造商产线。北方华创整合Akrion后提供单片清洗和槽式清洗设备,已经进入中芯国际产线。至纯科技已经取得湿法清洗设备的批量订单,未来五年超过200台的订单。 CMP(化学机械抛光):AMAT(应用材料) 拥有70%市场份额。 Ebara拥有26%市场份额热处理:主要厂商有AMAT(应用材料)、日立国际电气、TEL(东京电子)。 去胶设备:主要厂商有 PSK、Lam、日立高科技、屹唐半导体。 划片/减薄机:日本 DISCO 绝对垄断。 量测设备:主要包括自动检测设备(ATE)、分选机、探针台等。 前端检测设备占率:前三甲厂商科磊(KLA)市占率50%、应用材料市占率12%、日立高科技市占率10%,这三者累积市占率72%。 后道测试设备厂商:包括美国泰瑞达、日本爱德万占全球份额64%分。 选机厂厂商:包括科林、爱德万、爱普生等市占率高达70%。 探针台:基本由东京精密、东京电子、SEMES垄断。 国内厂商长川科技测试设备主要在中低端市场,主要在数模混合测试机和功率测试机。其他包括上海睿励、中科飞测、上海精测半导体等。 半导体设备国产化是中国半导体产业振兴的起点 回看中国改革开放的40多年,中国制造业的崛起离不开装备设备行业的国产化。国外技术绝不轻易交出标志技术及生产能力制高点的装备技术,而没有优秀的设备装备就像砍柴没有镰刀,发展及生产效率必然大打折扣。因此半导体设备国产化是中国半导体产业振兴的起点。 1、下游需求自主可控将拉动国产设备近千亿市场需求 近年来中国晶圆厂建设进度加快,根据芯思想研究院数据显示,新建的20家FAB中,19年上半年有2家在建厂完毕逐步投产,12家在建,4家在规划中或新增规划,2家处于停摆状态。根据上述数据测算,总计将投入约1177亿人民币,若按65%~70%为设备投资,则有约需760亿~830亿增量设备需求。  如果按各项目如期推进,则预计到2020~2021年,中国大陆晶圆厂装机产能将达到每月400 万晶圆片/月(约当8吋),过去5年产能复合成长率(CAGR)达12%,成长速度远高过所有其他地区,对设备需求量将每年拉动近千亿市场需求。  根据SEMI数据预估,未来中国区域显现更为显著的半导体设备销售增长潜力。预计2020~2021增速可达10%~16%,快于全球平均6~10%增速,中国区域迎来国产设备增长的大好时机,年市场规模可达130~160亿美金。  2、中国国产替代走上核心战略,龙头公司市场空间有10倍以上 半导体设备无论是产业安全自主可控需求外,也符合产业发展根本规律。只有在设备上拥有核心技术升级与迭代能力,才能真正实现半导体制造上实现超越,国产化率是当务之急,也势不可挡。

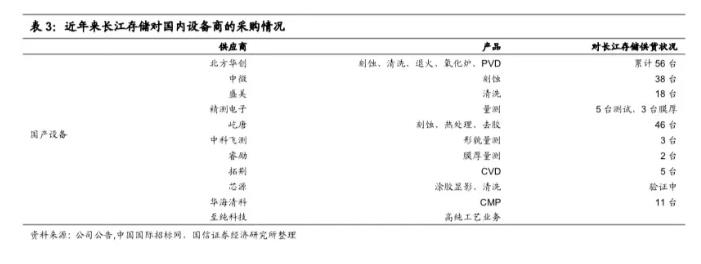

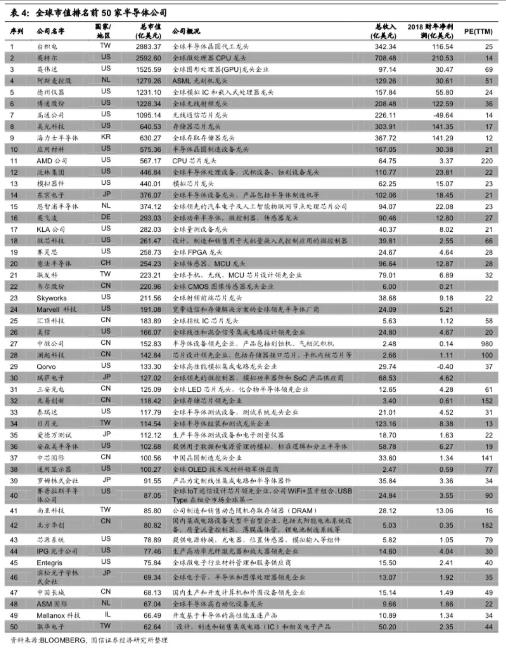

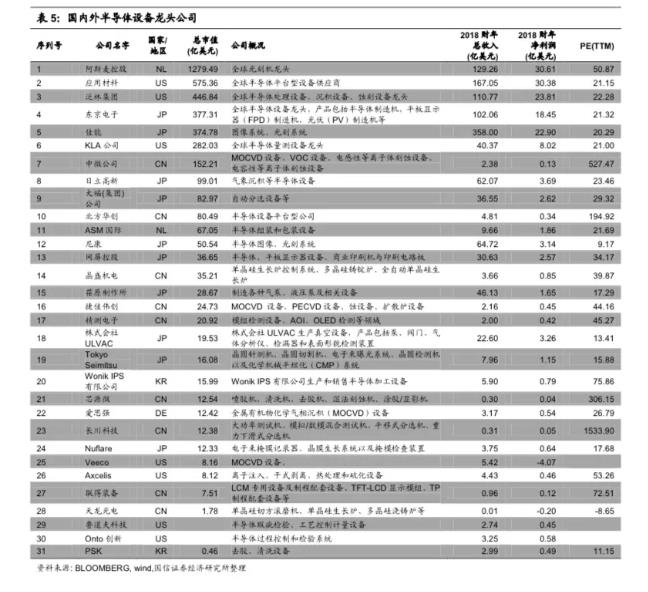

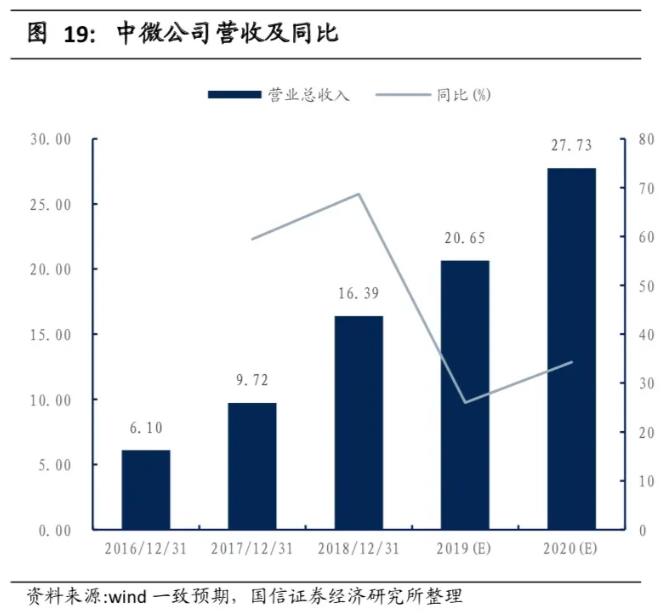

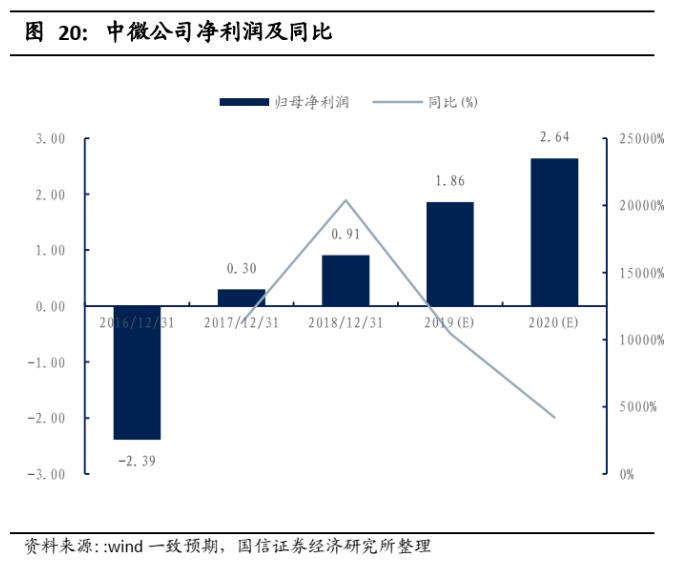

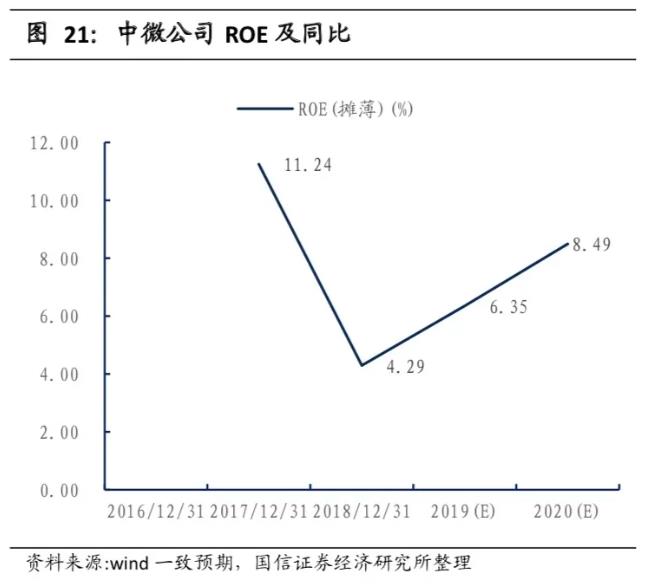

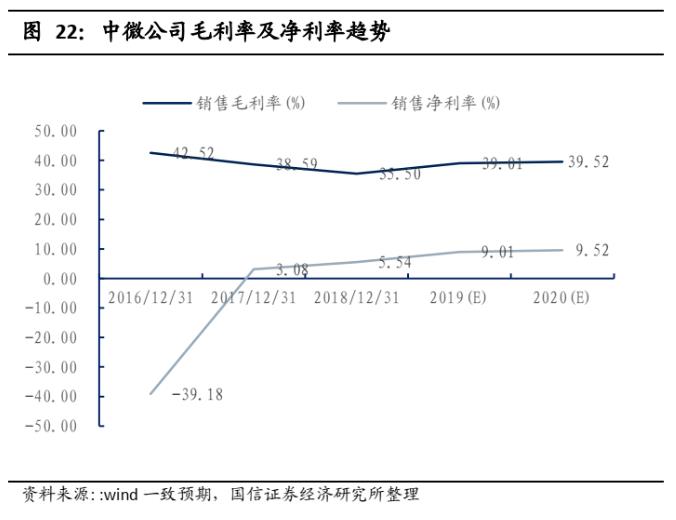

从长江存储采购,看国内设备供应商进展情况。在近年来来的国产设备替代中,国内需求成为非常重要的推动力,我们下文列举了,长江存储对国内设备商的采购情况。  3、全球主要半导体龙头公司及半导体设备龙头公司梳理 全球排名前50的半导体公司,目前总市值达2.08万亿美元,2018财年总收入为4218亿美元,净利润1051亿美元,平均估值20倍,最新PE(TTM)中位数31倍。  国内外半导体设备龙头公司总市值4141亿美元,18财年总收入1233亿美元,净利润156亿美元,平均估值27倍,中位数PE(TTM) 25倍。 国际上半导体设备龙头公司如ASML、Applied Materials以及LAM等年收入在100亿美元-200亿美元左右,相比之下国内设备龙头公司如北方华创、中微公司等年收入在10亿美金以内,差距在10倍-20倍之间。国内半导体产业的逐步崛起,将给上游带来较大的市场需求,给上游设备龙头公司带来较大的成长空间。  4、半导体设备A股重点上市公司 ● 中微公司:刻蚀设备+MOCVD领军企业 中微半导体在介质刻蚀设备、TSV 硅通孔刻蚀设备以及 MOCVD 设备三大细分领域国内领先。2017 年底,作为 5 家刻蚀设备供应商之一,中微被台积电纳入 7nm 制程设备采购名单,2018 年底其自主研发的 5nm 等离子刻蚀机经台积电验证通过。

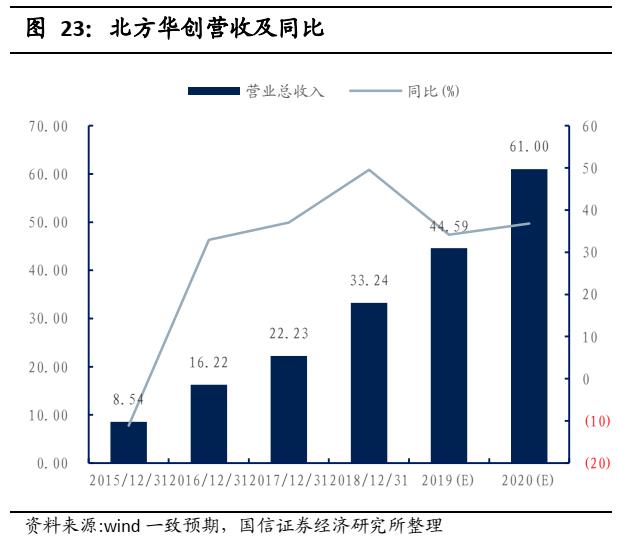

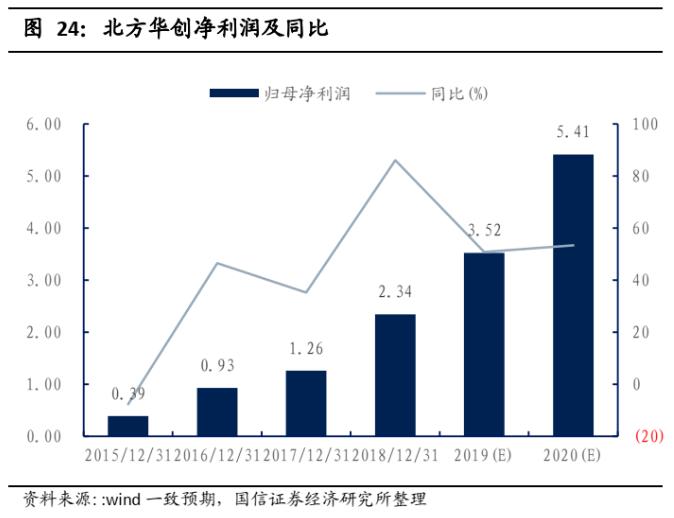

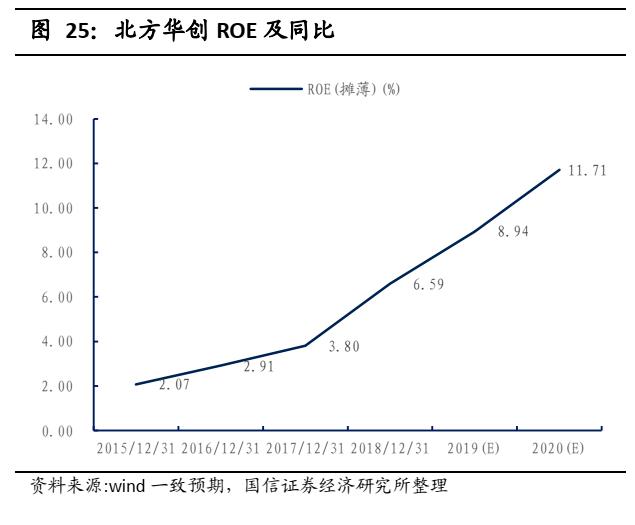

● 北方华创:半导体平台型设备企业 公司现有核心半导体设备已涵盖,物理气相沉积、刻蚀、清洗和立式炉等,覆盖相对全面;伴随12英寸90-28nm节点之后,导入量产16/14nm设备,积极推进7/5nm设备研发。

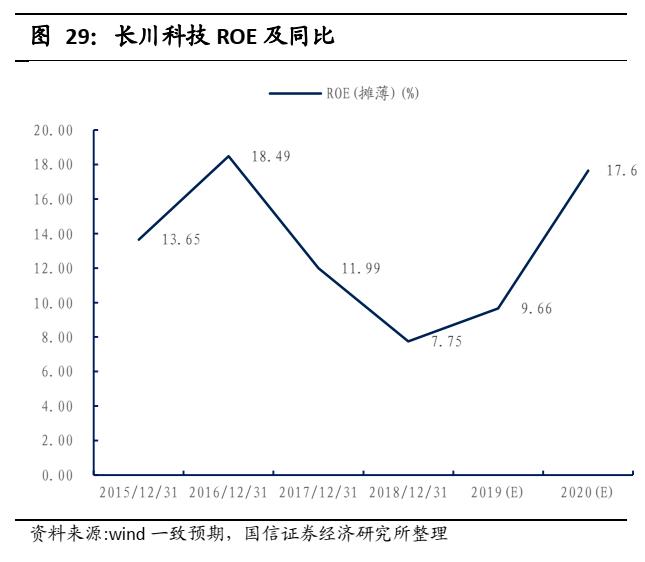

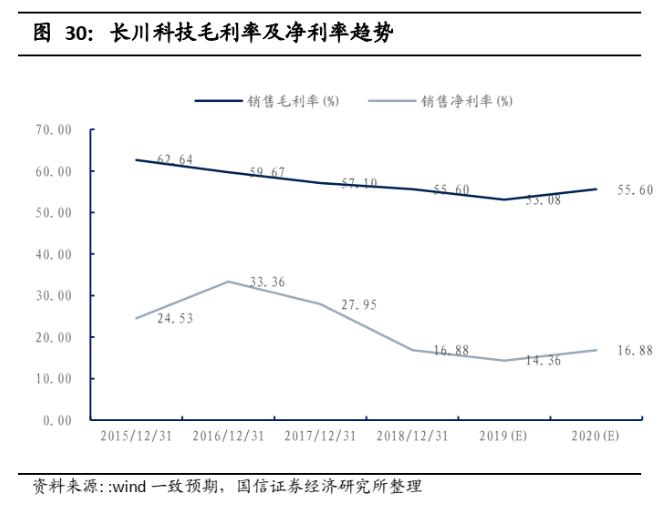

未来2-3年随着国内半导体制造产线大量投产,以及终端客户对半导体供应链的重塑,对国产半导体设备需求量进一步加大。公司近年通过高研发投入、核心人员激励、国际人才引进多战略布局举措,公司有望实现前道设备持续高速增长。     ● 长川科技:数字测试机和分选平台领先企业 长川科技,专注于集成电路测试设备的研发、生产和销售。公司作为本土半导体测试设备领军企业,自主研发实现数字测试机和探针台国产化突破。公司产品精度、速度和稳定性在国内设备中已达到一流水平,已在国内许多封装测试工厂和设计公司批量使用,得到客户的广泛好评。2019年公司收购STI,整合海内外客户群资源禀赋,并基于STI核心技术为公司核心产品升级提供有力支撑。

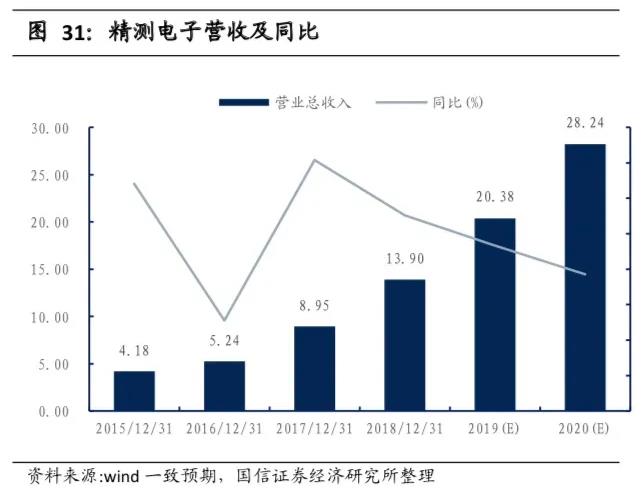

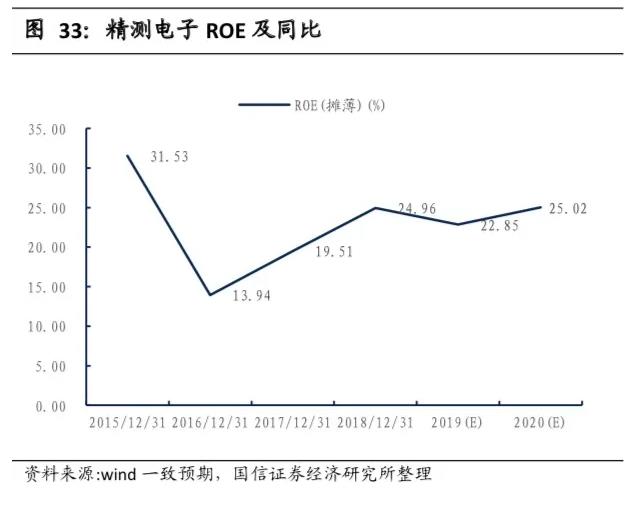

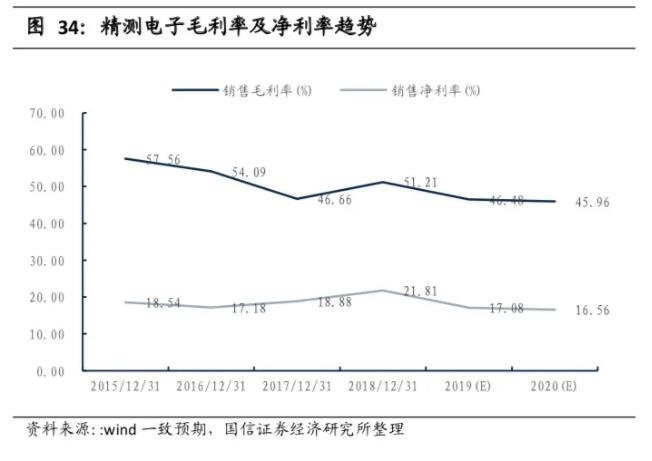

● 精测电子:国产面板检测设备领先企业

随着国内面板厂崛起,以京东方和华星光电为代表等国内面板厂大幅扩产,带动对公司产品需求增长。公司未来将充分发挥本土市场优势与核心研发能力,有望对标全球检测设备龙头科磊。

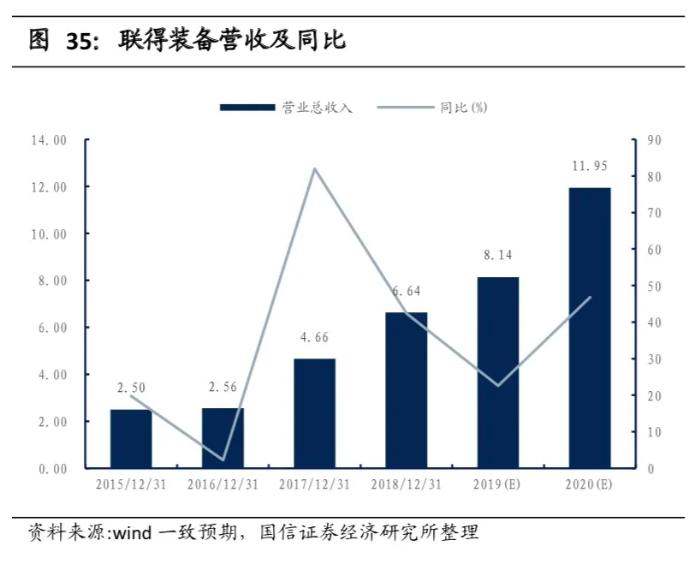

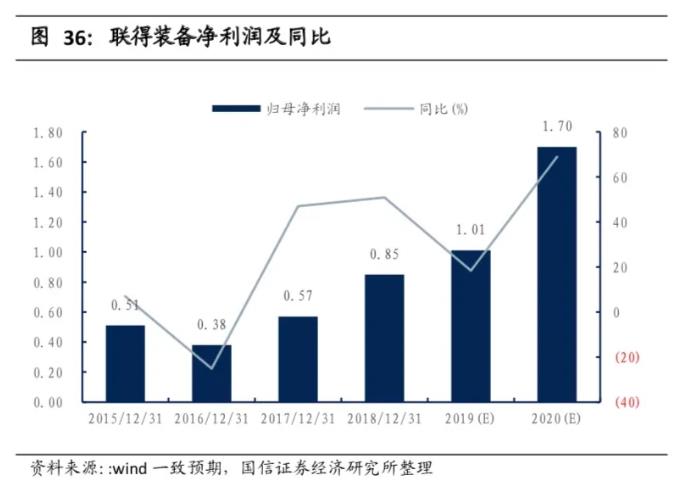

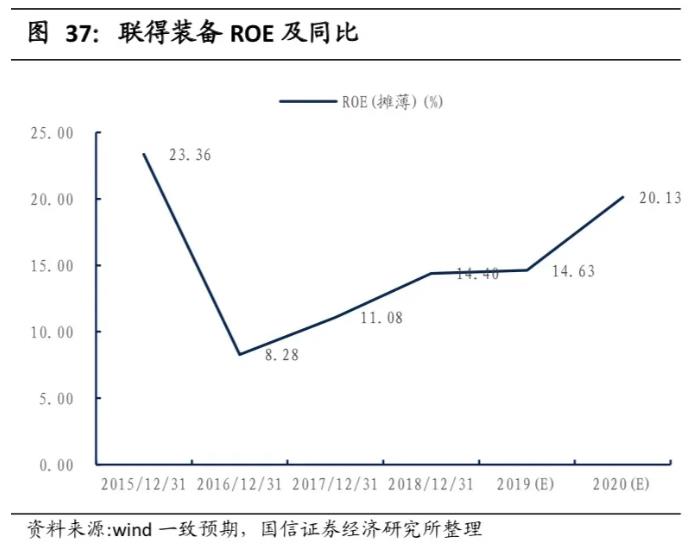

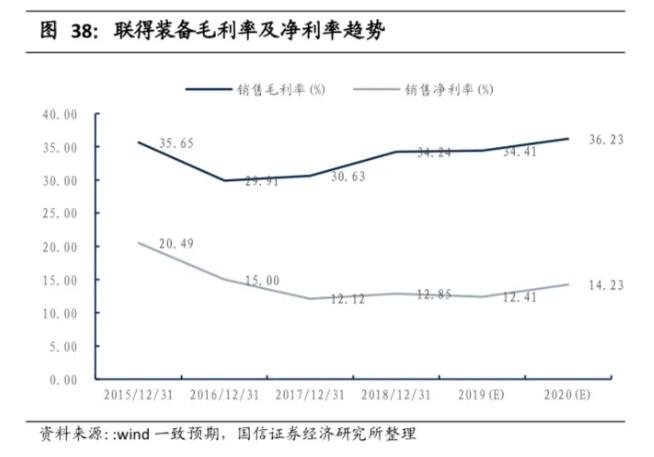

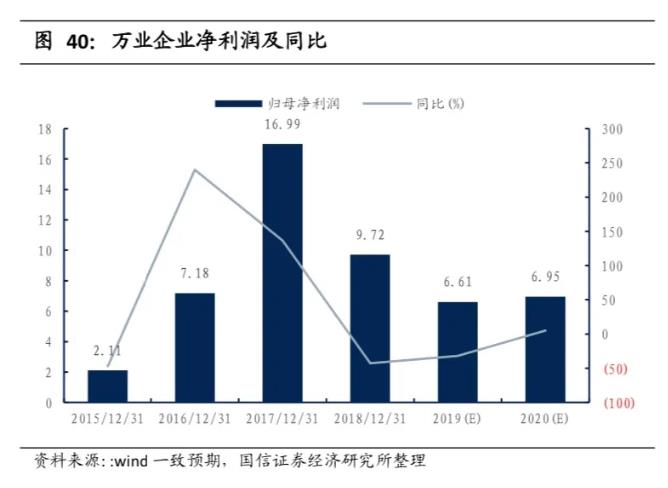

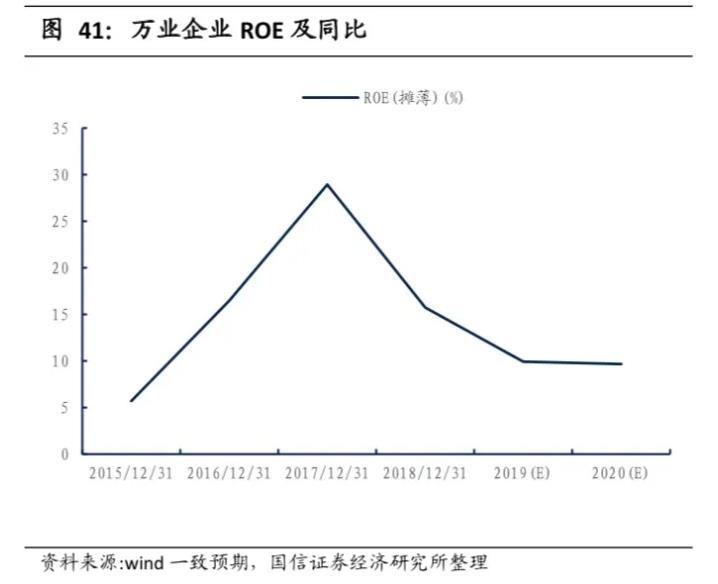

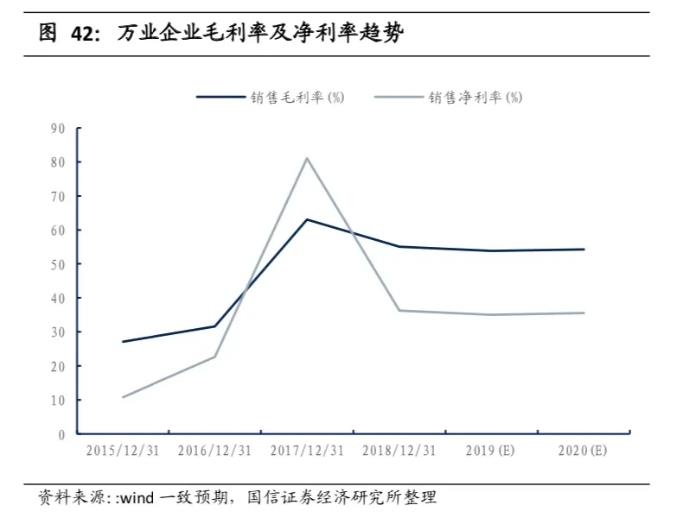

● 联得装备:国内平板显示模组设备领先企业 联得为国内模组设备领域领先企业,专注于显示面板模组绑定贴合设备的开发,与GIS,京东方,华星光电等国内、国际一流客户一起成长。随着5G商用进程的加快叠加OLED产线持续建设,下游行业对平板显示生产设备需求的增加将促进公司盈利能力提升。     ● 万业企业:从房地产业务转型半导体装备领域 万业企业以房地产业务起家,近年来公司积极谋求业务转型。2018年8月公司在大基金支持下,完成收购凯世通51%股权。2018年一季度末,大基金持有万业企业7%的股权,成为公司第三大股东。

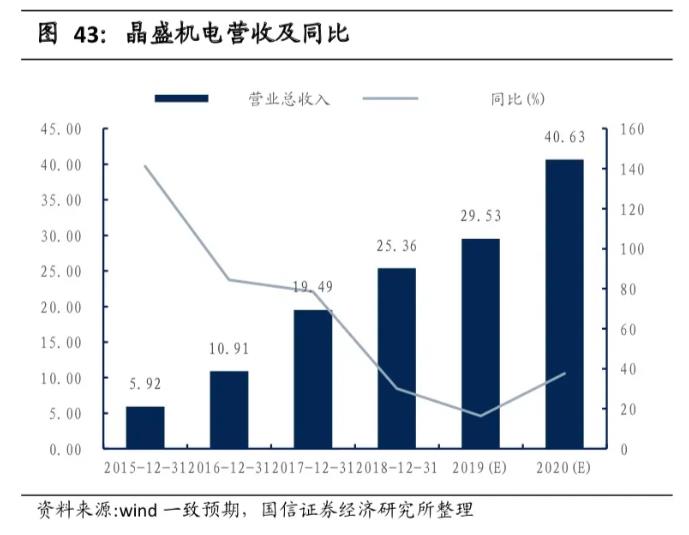

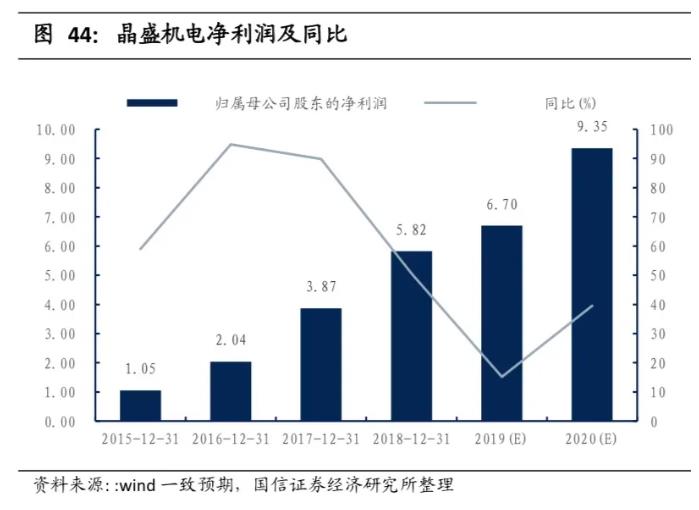

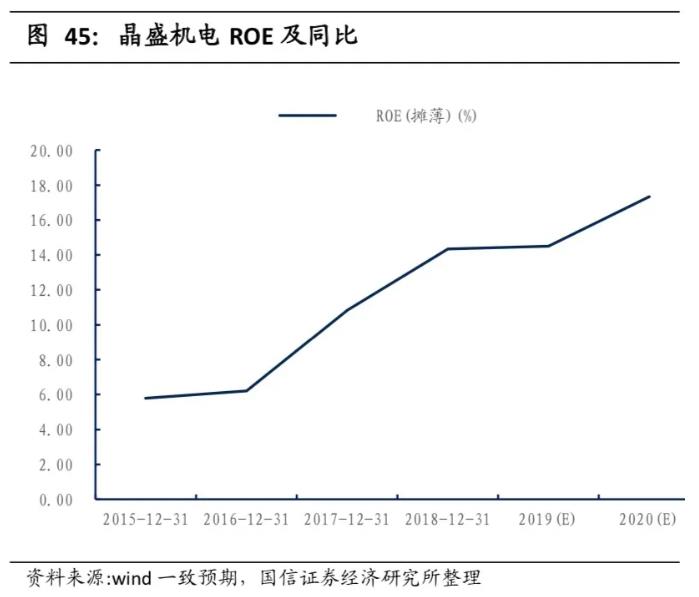

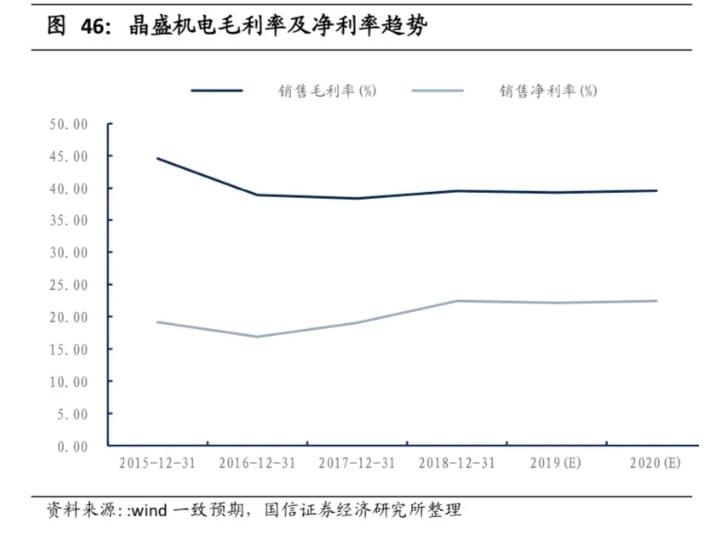

● 晶盛机电:晶体硅生产设备龙头企业

公司持续以单晶炉为核心不断延伸至相关半导体设备领域。目前公司半导体的客户包括中环领先、有研半导体、郑州合晶、浙江金瑞泓等,且公司目前在手订单充裕,截至2019年9月30日,公司在手未完成订单约25.58亿元,涉及半导体设备约5.34亿元。随着国内半导体硅片厂建设持续如火如荼,硅片制造相关国产设备替代空间巨大,半导体硅片设备将成为公司未来重要增长点。     以上内容来源网络,经编辑整理,如有侵权请联系删除 |

| 上一篇:【政策关注】佛山地区4月产业前沿,政策动态集锦 下一篇:【产业观察】日本工业地产发展概况对我国工业地产发展的启示 |

粤研产业智库公众号

版权所有:广东粤研数智产业研究有限公司 保留所有版权 技术支持:云淞网络

备案号:粤ICP备2022135338号